La gente camina por la Bolsa de Valores de Nueva York (NYSE) el 14 de febrero de 2023 en la ciudad de Nueva York.

Spencer Platt | imágenes falsas

Una crisis bancaria que estalló hace menos de dos meses ahora parece ser menos una andanada importante para la economía estadounidense que una hemorragia lenta que se filtrará y actuará como un catalizador potencial para una recesión muy esperada a finales de este año.

A medida que los bancos informan sobre el impacto que ha tenido una corrida de depósitos en sus operaciones, el panorama es mixto: las instituciones más grandes como JPMorgan Chase y Banco de America sostuvieron mucho menos de un golpe, mientras que las contrapartes más pequeñas como Primera República enfrentar un trabajo mucho más duro y una lucha por la supervivencia.

Eso significa que la tubería de dinero a Wall Street sigue viva y en buen estado, mientras que la situación en Main Street es mucho más cambiante.

«Los bancos pequeños van a prestar menos. Eso es un golpe crediticio en el centro de Estados Unidos, en Main Street», dijo Steven Blitz, economista jefe para Estados Unidos de TS Lombard. «Eso es negativo para el crecimiento».

Lo negativo saldrá a la luz tanto en los próximos días como en los meses a medida que fluyan los datos.

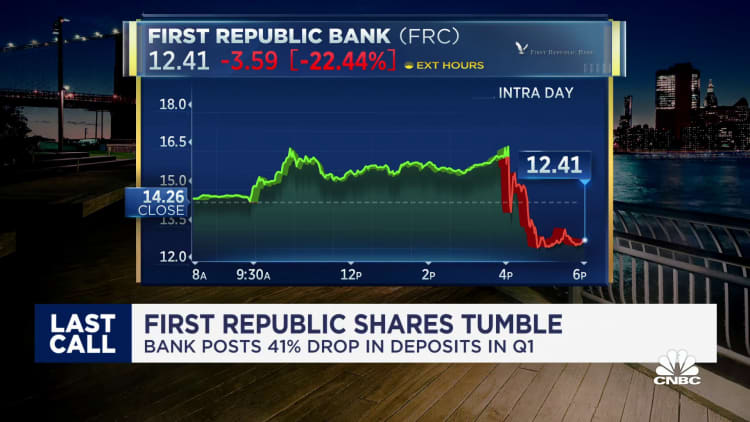

First Republic, un prestamista regional visto como un indicador de la dureza con la que la crisis de depósitos afectará al sector, registró ganancias que superaron las expectativas pero reflejaron una empresa en apuros.

Las ganancias bancarias han sido en gran medida decentes durante el primer trimestre, pero el futuro del sector es incierto. Las acciones han estado bajo presión, con la Banco SPDR S&P ETF (KBE) con una caída de más del 3% en las operaciones del martes por la tarde.

«En lugar de traer nueva información preocupante, las ganancias de esta semana confirman que el estrés bancario se estabilizó a fines de marzo y se contuvo en un conjunto límite de bancos», dijo el economista global de Citigroup, Robert Sockin, en una nota para clientes. «Ese es el mejor resultado macroeconómico que se podría haber esperado cuando surgieron las tensiones el mes pasado».

Viendo el crecimiento por delante

En el futuro inmediato, se espera que la lectura del crecimiento económico del primer trimestre sea mayormente positiva a pesar de los problemas bancarios.

Cuando el Departamento de Comercio publique su estimación inicial sobre las ganancias del producto interno bruto para los primeros tres meses del año, se espera que muestre un aumento del 2%, según la estimación de Dow Jones. El rastreador de datos de la Fed de Atlanta proyecta una ganancia aún mejor del 2,5%.

Sin embargo, no se espera que ese crecimiento dure, debido principalmente a dos factores interconectados: las subidas de tipos de interés de la Reserva Federal destinadas deliberadamente a enfriar la economía y reducir la inflación, y las restricciones a los préstamos de los bancos pequeños. First Republic, por su parte, informó que sufrió una caída de más del 40% en los depósitos, parte de un Retiro de $ 563 mil millones este año entre los bancos estadounidenses que dificultarán la concesión de préstamos.

Sin embargo, Blitz y muchos de sus colegas aún esperan que cualquier recesión sea superficial y de corta duración.

«Todo me sigue diciendo eso. ¿Se puede tener una recesión que no esté liderada por los automóviles y la vivienda? Sí, se puede. Es una recesión creada por una pérdida de activos, una pérdida de ingresos y que eventualmente afecta a todo», dijo. dicho. «Nuevamente, es una recesión leve. Una recesión de 2008-2009 ocurre cada 40 años. No es un evento de 10 años».

De hecho, la recesión más reciente fue hace solo dos años, en los primeros días de la crisis de Covid. La recesión fue históricamente pronunciada y breve, y terminó con una descarga igualmente sin precedentes de estímulos fiscales y monetarios que continúan fluyendo a través de la economía.

El gasto de los consumidores parece resistir bastante bien frente a la crisis bancaria, y Citigroup estima que todavía hay disponible un exceso de ahorro de alrededor de $ 1 billón. Sin embargo, las tasas de morosidad y los saldos están aumentando: Moody’s informó el martes que las cancelaciones de tarjetas de crédito fueron del 2,6 % en el primer trimestre, un aumento del 0,57 % desde el cuarto trimestre de 2022, mientras que los saldos se dispararon un 20,1 % anual.

Las tasas de ahorro personal también se han desplomado, pasando del 13,4% en 2021 al 4,6% en febrero.

Pero el informe más completo publicado hasta ahora que tiene en cuenta el período en que se cerraron Silicon Valley Bank y Signature Bank indicó que el daño se ha limitado. periódico de la Reserva Federal Informe «Libro Beige» publicado el 19 de abril, solo indicó que los préstamos y la demanda de préstamos «en general disminuyeron» y los estándares se endurecieron «en medio de una mayor incertidumbre y preocupaciones sobre la liquidez».

«Las consecuencias de la crisis parecen menos graves de lo que esperaba hace unas semanas», dijo Mark Zandi, economista jefe de Moody’s Analytics. El informe de la Fed «fue mucho menos polémico de lo que esperaba. [The banking situation] es un viento en contra, pero no es un viento en contra con fuerza de vendaval, es solo una especie de molestia».

Se trata del consumidor

El rumbo a partir de aquí depende en gran medida de los consumidores, que representan más de dos tercios de toda la actividad económica de los Estados Unidos.

Si bien la demanda de servicios está alcanzando los niveles previos a la pandemia, se están formando grietas. Junto con el aumento de los saldos de las tarjetas de crédito y la morosidad, es probable que surja el obstáculo adicional de endurecer los estándares crediticios, tanto por necesidad como por una mayor probabilidad de una regulación más estricta.

Los consumidores de bajos ingresos se han enfrentado a la presión durante años, ya que la proporción de la riqueza en poder del 1% de los que más ganan ha seguido aumentando, del 29,7% cuando el covid alcanzó el 31,9% a mediados de 2022, según el informe más reciente de la Fed. datos disponibles.

«Antes de que algo de esto realmente comenzara a desarrollarse a principios de marzo, ya se comenzaban a ver signos de contracción y control del crédito», dijo Jim Baird, director de inversiones de Plante Moran Financial Advisors. «Está viendo una demanda reducida de crédito a medida que los consumidores y las empresas comienzan a tomar las sillas de playa».

Baird, sin embargo, también ve escasas las posibilidades de una fuerte recesión.

«Cuando observas cómo se alinean todos los datos prospectivos, es difícil imaginar cómo evitaremos al menos una recesión menor», dijo. «La verdadera pregunta es hasta qué punto la fortaleza de la economía laboral y las aún significativas reservas de efectivo que muchos hogares tienen pueden impulsar a los consumidores y mantener la economía en marcha».